Résumé

Ce rapport présente les arguments en faveur d’un nouvel ensemble de politiques au Canada – l’écofiscalité – qui permet l’harmonisation des objectifs économiques municipaux, provinciaux et nationaux avec les impératifs environnementaux. Il illustre l’occasion qui se présente au Canada de moderniser son système fiscal de façon à favoriser l’innovation, les investissements, la croissance et une protection accrue pour notre patrimoine naturel. En puisant dans le bassin croissant d’exemples et d’études de cas sur le plan international, ce rapport fait aussi état de réussites et de considérations qui sont particulièrement canadiennes pour mettre en œuvre une écofiscalité intelligente, pratique et réaliste.

Principales constatations

Le principe d’équité exige aussi que nous prenions des décisions qui tiennent compte et respectent la diversité des réalités des régions, des secteurs et des familles à travers le Canada. Des mesures écofiscales intelligentes tiendront compte des différences régionales et n’exigeront pas nécessairement des transferts de richesse entre elles. Elles veilleront également à ne pas imposer un fardeau supplémentaire aux membres plus vulnérables de la société; selon la recherche sur le sujet, il suffirait de 10 % seulement du revenu tiré d’une taxe sur le carbone au Canada pour réduire l’impact de cet impôt sur les familles à faible revenu. Diverses propositions de mesures sont également envisageables pour prévenir adéquatement l’impact potentiel d’une politique écofiscale sur la compétitivité des entreprises.

Canadian competitiveness concerns require making smart ecofiscal decisions, not delaying them.

Une analyse plus approfondie de l’information

Sommaire

La Commission de l’écofiscalité du Canada se penchera sur les mesures écofiscales concrètes à mettre en œuvre au Canada afin de faire éclore l’innovation nécessaire à une plus grande prospérité économique et environnementale. La Commission est d’avis que le Canada doit impérativement conjuguer ses aspirations économiques et environnementales pour assurer son avenir et sa prospérité future.

Une bonne politique environnementale est une bonne politique économique. La prospérité économique présente et future du Canada est étroitement liée à notre aptitude à protéger la qualité de l’air, de l’eau et des sols, et à celle de réduire nos émissions de gaz à effet de serre. Cette prospérité sera fonction de notre capacité de favoriser l’innovation chez nous afin de répondre non seulement aux besoins d’aujourd’hui, mais également aux impératifs d’une nouvelle réalité environnementale qui forgera le marché de demain. Nous ne pouvons plus nous permettre de nous accrocher au vieux modèle économique et environnemental. En effet nous devrons, pour maintenir le bien-être des citoyens du Canada, définir de nouvelles orientations qui permettront de conjuguer nos aspirations d’une économie prospère avec celles d’un environnement sain. L’observation de l’expérience menée un peu partout dans le monde dicte que cette nouvelle approche, c’est l’écofiscalité.

Le Canada doit saisir l’occasion de faire une nécessaire réforme écofiscale. Le Canada est un pays riche, à la fois sur le plan de la prospérité économique et de ce que nous appellerons ici l’actif que représente son patrimoine naturel. Or cette prospérité n’est pas le fruit du hasard, mais bien celui de choix concertés en matière de politiques publiques. Dans le passé, le Canada a adopté des politiques qui se sont avérées efficaces pour juguler des déficits astronomiques et pour s’engager sur la voie du libre-échange avec ses partenaires commerciaux. Aujourd’hui, le Canada doit se donner une nouvelle et essentielle ambition, celle de se doter d’une véritable politique écofiscale.

Le total des recettes du gouvernement canadien représente actuellement plus du tiers de notre Produit intérieur brut (PIB), mais les recettes écofiscales ne comptent que pour 1 % du PIB, ce qui représente une part de loin inférieure à celle d’autres grands pays membres de l’OCDE. Or le Fonds monétaire international soulignait récemment que le Canada pourrait, grâce à des mesures écofiscales reflétant les dommages causés par la consommation de combustibles fossiles et la congestion routière, générer des revenus de quelque 26 G$. Ces revenus pourraient à leur tour permettre de réaliser des avantages supplémentaires en les « recyclant », soit en les réinvestissant dans l’économie. Voilà pour le Canada une formidable occasion d’opérer une réforme qui le dotera d’une véritable politique écofiscale.

L’objet de ce rapport est de donner le coup d’envoi au nécessaire débat sur ces importantes questions. Les exemples que nous présenterons dans ce rapport illustrent les bienfaits de mesures écofiscales appliquées ici au Canada et ailleurs dans le monde – des exemples qui étayeront solidement notre argumentation en faveur d’un recours accru à ce formidable outil partout au Canada.

Notre position et notre argumentaire reposent sur cinq grands piliers.

1. Le patrimoine naturel du Canada est essentiel à son économie; sa dégradation nous coûtera cher.

Certains secteurs de notre économie – tourisme, foresterie, agriculture – dépendent directement de la santé de nos écosystèmes, et la plupart des autres secteurs en sont également indirectement dépendants. Les coûts de remédiation des torts causés à l’environnement mobilisent des fonds qui pourraient être investis fructueusement dans d’autres domaines de l’économie. Les problèmes de santé accrus causés par la pollution, la remédiation des sites contaminés et les impacts du réchauffement climatique, tout cela coûtera très cher au contribuable canadien. Selon les estimations, les coûts de soins de santé découlant des polluants atmosphériques au Canada devraient s’élever aux environs de 230 G$ de 2008 à 2031. En outre, le réchauffement climatique persistant aura des conséquences considérables sur l’économie du Canada – on estime que les coûts passeront d’environ 5 G$ annuellement en 2020 quelque part entre 21 G$ et 43 G$ annuellement en 2050. Selon le Bureau d’assurance du Canada, les « effets terribles des nouveaux phénomènes climatiques extrêmes » ont coûté pas moins de 3,2 G$ aux compagnies d’assurance en 2013, du jamais vu.

2. Les Canadiens ont droit à un meilleur régime fiscal.

Le régime fiscal actuel – perception de taxes et impôts, programmes de subventions, politiques de dépenses publiques – agit à l’encontre de notre bien-être collectif en ce qu’il freine l’innovation et la productivité et favorise, par la bande, l’émission de gaz à effet de serre, la pollution de nos terres, de notre air et de notre eau. Les impôts sont indispensables au financement des services publics essentiels, mais n’oublions pas que tous les impôts n’ont pas les mêmes retombées. Par exemple, l’impôt sur le revenu, que le Canada affectionne tout particulièrement, freine l’investissement et la création d’emploi, et tend à ralentir la croissance économique. En revanche, les redevances sur la pollution, qui ne sont guère utilisées, incitent au développement des activités plus favorables à la santé de notre environnement.

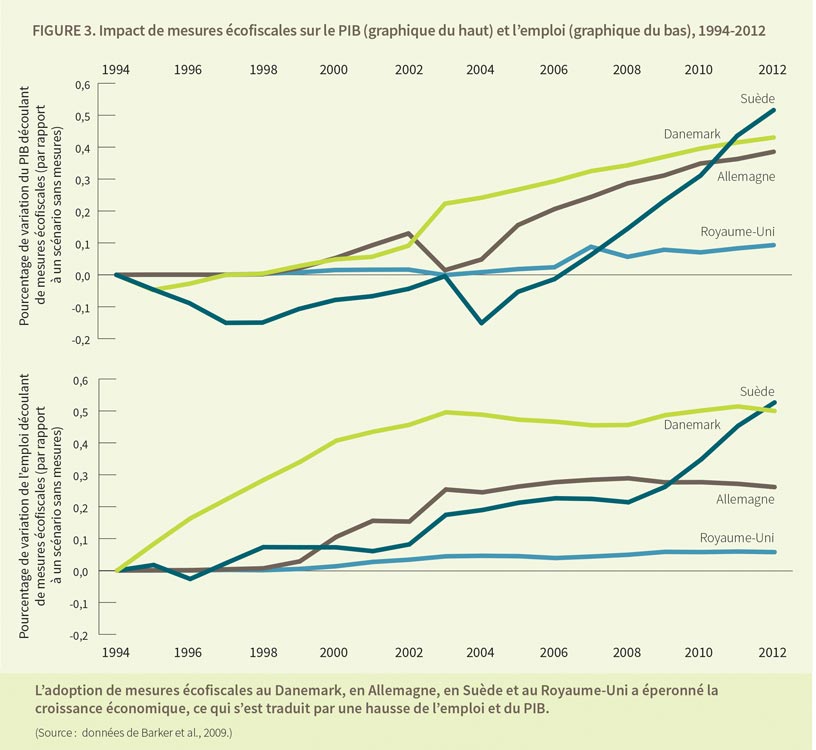

L’écofiscalité met à profit les forces du marché pour rétablir l’équilibre de cette équation – elle harmonise les priorités économiques et environnementales, crée des incitatifs à la conservation, et accorde la souplesse nécessaire quant au moyen qu’adopteront entreprises et citoyens pour générer moins de pollution. Les mesures écofiscales permettent en outre de réduire d’autres formes d’impôts – l’impôt sur le revenu des particuliers et des entreprises, notamment. Citons ici l’exemple du Danemark, dont la réforme écofiscale visant la pollution de l’air et de l’eau et l’émission de carbone a servi à réduire le taux de l’impôt sur le revenu des particuliers et le taux de cotisation des employeurs à la sécurité sociale et aux régimes de retraite, tout en soutenant l’investissement dans l’efficacité énergétique.

3. L’écofiscalité peut être gage d’équité à divers égards.

Le principe de l’équité est au cœur d’une approche écofiscale, car celle-ci exige que le pollueur paye pour les dégâts qu’il cause à l’environnement. Il serait également équitable que nous fassions en sorte de léguer aux générations qui nous suivront un patrimoine naturel prospère et non une dette écologique. Or, ce que nous n’investissons pas aujourd’hui dans le domaine des énergies dites propres, les Canadiens de demain devront le payer très cher. À titre d’exemple, l’OCDE estime que chaque dollar investi aujourd’hui dans le secteur de l’électricité à faible émission de carbone se traduira par une économie de quatre dollars pour les générations futures – qui devraient autrement payer beaucoup plus cher pour réduire leurs émissions.

Le principe d’équité exige aussi que nous prenions des décisions qui tiennent compte et respectent la diversité des réalités des régions, des économies et des familles à travers le Canada. Des mesures écofiscales sensées tiendront compte des différences régionales et n’exigeront pas nécessairement des transferts de richesse entre elles. Elles veilleront également à ne pas imposer un fardeau supplémentaire aux membres plus vulnérables de la société; selon la recherche sur le sujet, il suffirait de 10 % seulement du revenu tiré d’une taxe sur le carbone au Canada pour réduire l’impact de cet impôt sur les familles à faible revenu. Diverses propositions sont également envisageables pour atténuer adéquatement l’impact potentiel d’une politique écofiscale sur la compétitivité des entreprises.

4. Un nouvel essor en innovation pour assurer l’avenir du Canada.

L’écofiscalité soutient et favorise l’innovation en créant des incitatifs à la mise au point de nouvelles technologies moins polluantes et atténuant les dégâts causés à l’environnement. En Suède, par exemple, l’instauration d’un prix sur les émissions d’oxydes d’azote a coïncidé avec une multiplication par sept des brevets de technologies de réduction de la pollution au cours de la courte période de 1988 à 1993. Davantage d’innovation au Canada permettra de créer plus d’emplois et de revenus tout réduisant le gaspillage de ressources et la dégradation de l’environnement. À terme, le Canada se trouvera en position plus avantageuse et plus stable, car nos partenaires commerciaux continueront eux aussi d’appliquer des mesures écofiscales.

5. Voici l’occasion pour les Canadiens de choisir une prospérité propre, et à long terme.

À l’heure actuelle, cependant, le Canada traîne sérieusement de la patte. De fait, le Canada est loin derrière la plupart des pays membres de l’OCDE en matière d’innovation et de productivité, sans parler de notre piètre performance sur le plan environnemental. Il n’est donc pas étonnant que le Canada se situe également au bas de la liste des pays disposant de mesures écofiscales. Cela étant, les progrès notables réalisés – à l’échelle provinciale, essentiellement – démontrent l’efficacité de ces politiques au Canada.

Le présent rapport marque le coup d’envoi de la Commission de l’écofiscalité du Canada, qui se penchera dans le cadre de recherches futures, sur les mesures stratégiques concrètes qui nous mèneront vers une économie de l’innovation, condition essentielle à notre prospérité dans l’économie du 21e siècle. La Commission présentera des rapports subséquents qui exploreront les diverses avenues offertes pour doter le Canada d’une approche écofiscale pragmatique. Les sujets visés par cette politique globale seront vraisemblablement les suivants :